【交通事故で死亡した場合】自賠責保険の死亡補償額&3つの計算基準

※当ページには一部広告が含まれています。

自賠責保険の補償額はあらかじめ政令で定められています。自賠責保険は傷害での損害が最高120万円、後遺障害による損害が常時介護の場合で最高4000万円、それ以外の場合が3000万円、死亡による損害については上限が3000万円です。

被害者が不幸にも死亡した場合、慰謝料や葬儀費用などを合わせて最高3000万円まで補償されることになっています。これは被害者が死亡した場合、一律で3000万円が支払われるというわけではありません。

交通死亡事故による損害賠償請求では被害者の逸失利益を換算し、適切な賠償額を算定することになっています。そのため慰謝料や逸失利益の求め方を知っておくことが大切です。

死亡による損害の限度額は3000万円

交通死亡事故で被害者が不幸にも死亡した場合、自賠責保険では最高3000万円まで補償されます。これを上回る損害の場合、自賠責保険では補償されないため、任意保険による補償が必要になります。

死亡事故における賠償金を算定する場合、死亡した被害者の逸失利益の算定が重要になります。これは被害者が生存していたと仮定して、生存期間中に得られたであろう賃金(生活費を除く)の合計額を指します。

逸失利益のほかに慰謝料や葬儀費用を算定しますが、3000万円補償額は最高額であり、必ずしも満額が支払われるわけではないことを覚えておきましょう。

被害者側に重大な過失がある場合には、補償額が減額されることもあります。

死亡事故の損害賠償の計算基準は3つ

交通事故により被害者が死亡した場合、自賠責保険から死亡による損害に対する補償が提供されます。自賠責保険の補償額はあらかじめ政令で定められているため、比較的計算しやすいのが特徴ですが、それでも覚えておきたいものがあります。

自賠責保険による死亡補償は主に3つの算定基準から成り立っています。それは逸失利益、慰謝料、葬儀費用および死亡に至るまでにかかった治療費などからなる積極損害の三点です。

算定基準はあらかじめこの3つに絞り込まれていますが、それでも補償額を計算する際に難しいのが逸失利益の計算です。

死亡時の「逸失利益」とは?

自賠責保険の賠償額を算定する際に考慮するのが逸失利益です。おそらくこの言葉を聞いてすぐに理解できる人は少ないでしょう。

逸失利益とは保険用語の一つで、被害者が死亡もしくは後遺障害により仕事や家事ができなくなった場合の損害を指します。

逸失利益の考え方というのは被害者が仮に生存していた場合、生存期間中に得られたであろう生涯収入のことを指します。

これはあくまでも仮定ですから厳密な計算ができるわけではないものの、経済的な損失を埋め合わせるのに必要不可欠な算定方法です。

逸失利益の計算は死亡した被害者がその時点で得ていた年収から生活費相当分を差し引き、それにライプニッツ係数をかけ合わせることで算定します。

逸失利益の計算方法

交通事故で被害者が不幸にも死亡した場合、逸失利益を適用して死亡補償が提供されます。逸失利益を適用することで、死亡した被害者が生存していたと改訂した場合に受け取ることができたであろう生涯収入が遺族に対して支払われます。

逸失利益の計算は補償額の算定の中でも難しいものの一つです。逸失利益という言葉自体初めて耳にするという人も多いことでしょう。それでも逸失利益の計算方法を知っておくなら、受け取れる補償額の概算を把握できます。

逸失利益の計算方法は次の通りです。

逸失利益=(死亡時の年間報酬-生活費)×ライプニッツ係数

例えば、30歳の会社員が交通事故で死亡した場合、従前の年間収入500万円(生活費控除分30%)、喪失期間37年ライプニッツ係数(16.7113)だと以下の計算になります。

500万円×0.7×16.7113=5848万9550円(逸失利益)

これ逸失利益の計算方法です。

年間収入額は個人の職業によって違う

逸失利益は不幸にも交通事故で亡くなった被害者の職業によって変化します。例えばサラリーマンであれば、死亡時に得ていた年間報酬をもとに生涯報酬を割り出しますが、年収の変化はそれほど極端に大きいわけではありません。

逸失利益はあくまで死亡時に就いていた業種に従って計算を行います。そのためいわゆる弁護士や医師などの専門職の場合、逸失利益は大きくなります。なぜなら専門職は年間報酬が多いからです。職種によって年間収入額が変わるということも覚えておきましょう。

したがって基本的には死亡時の職業に合わせてそれぞれの年間報酬を割り出し、年齢ごとに定められているライプニッツ係数をかけ合わせることで逸失利益が割り出せます。

給与所得者(サラリーマン)の年間収入額の基礎知識と算出方法

給与所得者(サラリーマン)の場合、年間収入額は源泉徴収票によりすぐに算定できます。そのため死亡時の年収を計算する場合、源泉徴収票をもとに逸失利益の算定を行います。

給与所得者の場合、年間収入額から家事消費(生活費)相当分を割り引いて計算します。割合は立場に応じ30%-50%が妥当とされていますが、生活スタイルなどから生活費相当分を算定するのが一般的です。算定方法例は次の通りです。

- サラリーマン(40歳):年収700万円

- 家族構成:妻1人、子供1人

- 生活費控除率:30%

- ライプニッツ係数:14.643

逸失利益:700万円×(1-0.3)×14.643=7175万700円

家事従事者(専業主婦・主夫)の年間収入額の基礎知識と算出方法

家事従事者(専業主婦・主夫)は給与所得を得ているわけではありませんが、女子労働者の賃金センサス(平均基礎収入)に基づいて年間収入額を判断することになっています。

賃金センサスは毎年改定されているため、逸失利益を計算する際には最新の賃金センサスに基づいて算定します。

ちなみに賃金センサスに関する最新情報は厚生労働省のホームページで公開されています。年齢ごとの賃金センサスが基礎分を上回る場合は高いほうのものを基準にします。

- 30歳の専業主婦

- 賃金センサス(3,765,500円)

- ライプニッツ係数17.981

生活費相当分30%逸失利益:376万5500円×(1-0.3)×17.981=4739万5218円

事業所得者(個人事業主や自由業者)年間収入額の基礎知識と算出方法

事業所得者(個人事業主及び自由業者)の場合、年間収入額は課税証明書に基づいて算定するのが基本です。課税証明書は各市区町村で発行してもらえます。ちなみに昨年度の確定申告に基づいてすでに計算されています。

仮に申告所得額が賃金センサスを下回る場合は、賃金センサスに基づいて逸失利益を計算することになっています。例えば赤字経営で申告所得が0の場合などは賃金センサスを参考にします。

- 40歳:個人事業主

- 総所得800万円

- ライプニッツ係数14.643

- 生活費相当分30%

逸失利益:800万円×(1-0.3)×14.643=8200万800円

会社役員(社長や取締役など)年間収入額の基礎知識と算出方法

会社役員(社長や取締役)の場合、年間収入額は総報酬(役員報酬と基本報酬)に基づいて算定を行うのが基本です。役員報酬は源泉徴収票に基づいて算定します。

会社役員であっても給与所得者や個人事業主と逸失利益の算定方法はほぼ同じです。総報酬に基づいて算定することを覚えておくとよいでしょう。仮に年間報酬が賃金センサスで定める報酬を下回る場合、賃金センサスに基づいて計算を行います。

- 50歳(会社経営)

- 総所得1500万円

- ライプニッツ係数11.2741

- 生活費相当分30%

逸失利益:1500万円×(1-0.3)×11.2741=1億1837万8050円

年金受給者の年間収入額の基礎知識と算出方法

年金受給者の年間収入額は昨年度に受け取った年金の総収入額が年間収入額とみなされます。算定対象となる年金には国民年金、厚生年金、共済年金のほかに国民年金基金、厚生年金基金、企業年金なども含まれます。

年金受給者の場合、確定申告を行いますが、申告の際に年金の年間収入額がわかるためそれが基本的に採用されるのが一般的です。

ただし遺族年金などは本来の収入とは言えないため、逸失利益とはみなされない場合があります。

ちなみに生活費相当分は給与所得者と比較すると高くなる傾向がみられます。

- 65歳男性(厚生年金+企業年金受給者)

- 総所得420万円

- ライプニッツ係数1.8594

- 生活費相当分70%

逸失利益:420万円×(1-0.7)×1.8594=234万2844円

被害者が子供の場合の年間収入額の基礎知識と算出方法

被害者が子供の場合や、これから大学へ進学もしくは就職が決まっている学生の場合、逸失利益はどのようにして計算するのでしょうか。年間収入額は実際に受け取っているわけではないため、計算するのは不可能だと思えることでしょう。

この問題を解決するため、厚生労働省は賃金センサスを公開し、年齢ごとの平均年間収入を公開しています。

賃金センサスを見ると年齢ごとに基礎となる平均収入が記載されています。逸失利益はこれに基づいて算定することになります。

- 22歳男性(就職内定者)

- 賃金センサス320万2000円

- ライプニッツ係数17.4232

- 生活費相当分30%

逸失利益:320万2000円×(1-0.3)×17.4232=3905万2360円

無収入(失業中・無職)の年間収入額の基礎知識と算出方法

無収入(失業中・無職)の場合、失業保険を受給している場合を除き、収入はないと判断されてしまいますが、それでは逸失利益を受け取れません。無収入の場合どのように年間収入を算定するのでしょうか。

無収入の場合、基本的には賃金センサスに基づいて年間収入額を判断します。賃金センサスとライプニッツ係数をかけ合わせることで、逸失利益を算定するのです。

- 40歳男性(失業中)

- 賃金センサス598万2400円

- ライプニッツ係数14.643

- 生活費相当分30%

逸失利益:598万2400円×(1-0.3)×14.643=6132万198円

外国人の方の年間収入額の基礎知識と算出方法

外国人の逸失利益を算定する場合、日本人とは異なる考え方が適用されます。その理由として、外国人の母国における賃金と日本の賃金とに差が生じる可能性があるからです。

観光ビザで来日中の事故の場合、母国の平均賃金もしくは労働収入に基づいて年間収入額を算定し、逸失利益を割り出します。もし就労ビザで入国している場合には状況が異なります。

就労ビザで入国している場合、日本での勤務年数が判断基準の一つになります。日本での勤務年数と母国での勤務年数を比較して、それぞれで案分して年間収入を決定し、逸失利益を割り出すのが一般的です。

外国人の場合、逸失利益を自分で計算するのはハードルが高いため、弁護士などの専門家に依頼することをおすすめします。

生活費の算出方法(生活費控除率)

逸失利益を算定する際に必ず考えなければいけないのが、生活費控除率です。逸失利益とは本来死亡した被害者が生きていた場合に得られたはずの収入を指しますが、生活費など個人消費などの部分はすべての人に当てはまるため、その分を控除する必要があります。

補償は基本的に公平性の原則に基づいて算定されますから、個人消費分を含めると公平性の原則に反することになるため、年間収入額から差し引くことになっているのです。

個人消費分は死亡した被害者のライフスタイルや年齢によって異なります。そのためどれくらいの割合にするかは算定する際に調査を行い、決定するのが一般的です。過去の判例なども参考にして割り出します。

「一家の支柱」の場合の生活費控除率

交通事故で一家の大黒柱が死亡してしまった場合、逸失利益を計算して死亡補償額を算定することになります。

一家の支柱が死亡した場合、残された遺族は経済的に大きな損失を被ることになるため、遺族としてはできるだけ生活に支障がないよう補償を得たいと思うことでしょう。

死亡時の逸失利益の計算では、生存していたら得られたであろう収入を算定する際に、生活費に相当する分を控除する必要があります。これは生存している場合との公平性を保つために導入されています。

一家の支柱が死亡した場合、生活費控除分を計算する際に被扶養者の人数を加味します。被扶養者の人数が多くなるのに比例して、生活費控除分は引き下げられるのが一般的です。その理由は遺族の生活補償が関係しているからです。

過去の判例では被扶養者の人数に応じて生活費控除率が引き下げられています。例えば被扶養者1人の場合よりも2人のほうが生活費控除率は低くなり、10%ほどの差が設けられています。

女性の生活費控除率が男性よりも低く設定している理由

生活費控除率を男女別にみているとある事実に気づきます。それは女性の生活費控除率が男性のそれよりも低く設定されていることです。男女平等が叫ばれる今日、このような状況を見て不公平に感じる人もいることでしょう。

なぜ女性と男性の間に差異があるのでしょうか。その理由は賃金センサスを見るとわかるのですが、それぞれの年齢別平均年収を見てみると明らかに男性のほうが女性の平均年収を上回っています。

日本の社会では男女雇用機会均等法により法律上は男女が同様の雇用の機会を与えられているものの、男女間の賃金には差があるのが実情です。賃金センサスで女性の賃金が男性の賃金を下回っているのはそのためなのです。

賃金センサスに差異があるため、この際分を是正するために女性の生活費控除率を低くする措置が取られています。将来的に報酬面での差異がなくなるなら生活費控除率も同等になることでしょう。

男性単身者の生活費控除率

男性単身者とは被扶養者がいない独身の男性のことを指します。これには給与所得者だけでなく、無職や求職中の男性、学生や男児も含まれます。

死亡時の逸失利益を算定するにあたり、死亡した被害者の職業が生活費控除率を左右します。

一般的に男性単身者の生活費控除率は給与所得者、無職、学生に限らず50%が妥当とされています。問題となるのが独身男性が交通事故で死亡した場合、仮にその人が生存していたとして、将来結婚する可能性があるということです。

このようなケースは将来がある若者が交通事故で死亡してしまった場合に論争点となります。過去の判例を見ても、生活費控除率が50%で認定されたケースが多いのが実情です。

ただしすでに婚約者がいて結婚の予定が決まっていたなどの妥当な理由がある場合は、過去の判例で生活費控除率が一家の支柱と同等に認められたケースがあります。

そのためこのような場合は最終的には裁判所の判断を待つことになるでしょう。

共働きの場合の生活費控除率

共働きの場合、夫婦のどちらが一家の支柱となるのか判断が難しいのが実情です。共働きであれば、夫婦それぞれが収入を得ているため、生活費控除率の適用次第では逸失利益が大きく変わる可能性があります。

生活費控除率を決める際のカギとなるのは、共働きの夫婦それぞれの収入です。どちらが多く収入を得ているかに応じて、それぞれに生活費控除率が適用されます。

例えば妻が夫の収入を上回っている場合、妻が一家の支柱とみなされる可能性が高くなります。この場合、夫には男性単身者と同じ50%の生活費控除率が適用されます。あるいは40%とされることもあります。そうなると逸失利益はかなり減額されてしまいます。

過去の判例を見る限り、共働きの場合の生活費控除率について判断の材料となる判例はまちまちで、各家庭の状況を鑑みたうえで決定するケースが多いです。

基本的には報酬の多いほうが一家の支柱と判断されるかもしくは、両方とも一家の支柱とはみなされずそれぞれ40%の生活費控除率が適用されます。

所得税はどうするのか?

逸失利益を計算する際に問題になるのが所得税です。所得税は所得から差し引かれるため、総収入も所得税を差し引いたもので計算することになると思われがちですが、実際はどうなのでしょうか。

過去の裁判の判例を見てみると、所得税については年間所得から控除せずに逸失利益計算の年間報酬として計算するとの判決が目立ちます。

つまり年間報酬とは税引き後ではなく、税引き前の金額が報酬とみなされるため、逸失利益の計算では、税引き前の総所得をもとに補償額を割り出すことになるのです。これは被害者にとって有利になります。

基本的に交通事故で支払われる死亡保険金には所得税がかからないという原則に基づいて判断されます。

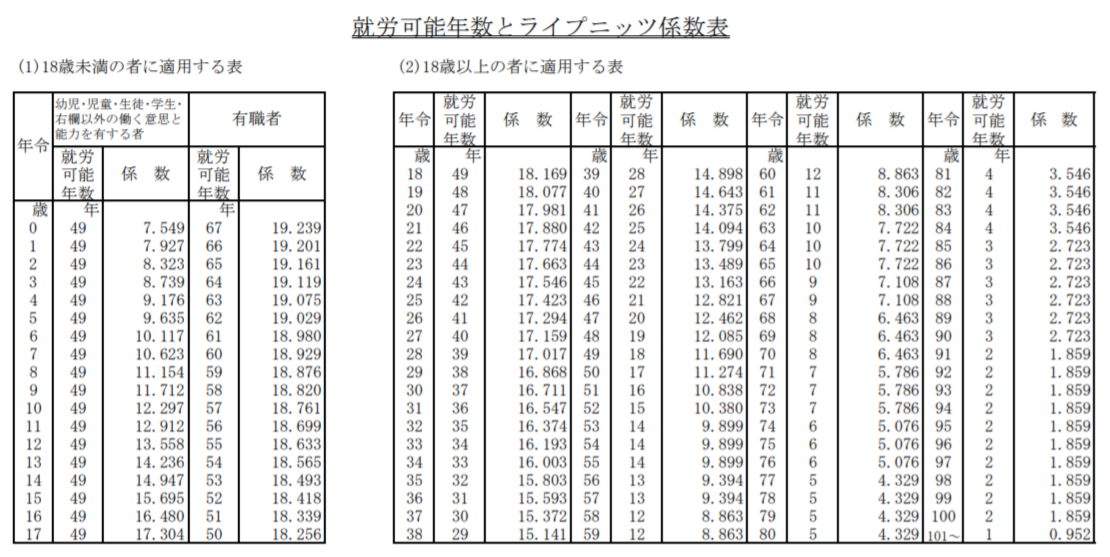

ライプニッツ係数と就労可能年数について

逸失利益の計算でカギとなるのがライプニッツ係数です。ライプニッツ係数とは、死亡した被害者が生存中に得られたであろう生涯収入のうち、遺族が保険金を受け取ったのちの資産運用の過程において受け取る可能性のある利息分を控除するための係数を指します。

ライプニッツ係数は年齢ごとにそれぞれ値が算定されているため、逸失利益の計算では年齢に合わせた係数をかけ合わせることになります。

ちなみにライプニッツ係数は就労可能年数と関係があります。就労可能年数とは仕事ができるとみなされる年数のことで、現状では67歳を上限に設定しています。

算定では就労可能年数から死亡時の年齢を差し引いて当てはまる就労年数のライプニッツ係数を選択します。

就労可能年数の規定について

就労可能年数とは死亡事故の被害者が生存していたと仮定した場合に、就労できたであろう年数のことを指します。原則として就労可能年数は67歳までと定められています。

(出典:国土交通省HP)

(出典:国土交通省HP)

67歳が就労可能年数の上限と認められた理由は、昭和44年に算定された平均余命に基づいています。今から約50年以上も前に定められました。この時点でもすでに日本は平均余命がかなり高くなっていました。

ただこのことを聞くと不思議に思うことでしょう。なぜなら平均余命は年々上昇しているからです。

日本は世界一の長寿大国になったため、就労可能年数も長くなってもおかしくはありません。しかしながら現行法では実際の就労平均年数に基づいて67歳までというのが既定路線となっています。

原則として死亡時から67歳までの期間

逸失利益の計算で用いられる就労可能年数は原則として67歳までと定められています。過去の判例を見ても67歳が上限と認めるものばかりで裁判所も平均余命の変化に合わせた対応については認めていないのが現状です。

現在多くの企業では65歳定年制を設けています。このような現状があるため、67歳が就労可能年数の上限とするという考え方には一理あります。ただ67歳を超えても元気な高齢者はたくさんいますから必ずしも67歳が就労可能年数の上限とは言えません。

今後定年がさらに上に引き上げられた場合、現状の考え方も変わる可能性があります。それでも今のところ保険会社も裁判所も67歳が上限という姿勢を貫いているので、しばらくは様子見といったところでしょう。

未成年者は67歳から18歳を引いた49年間

未成年者の就労年数はどのように判断するのでしょうか。現状では就労年数の上限が67歳までとされていますから、単純に考えて死亡時から67歳までの期間が就労年数と考えるかもしれません。

しかしながら現行法ではそのような考え方はされておらず、就労年数の上限である67歳から18年を差し引いた年数を就労可能年数と定めています。単純に計算すると49年間ということになります。

中には中学を卒業して働くという未成年者もいますが、現状ではそのような人は非常に少なくなっています。そのため就労可能年数の開始は一律で18歳を基準とするというのが既定路線になっているのです。

ただし19歳で死亡してしまった場合は、その年から67歳までの期間を就労可能年数として計算します。

年金生活者は平均余命年数を終期する

年金生活者の就労可能年数はどのように判断するのでしょうか。現行法では年金生活者の場合、平均余命の年数を、逸失利益を計算する就労可能年数の上限とすることになっています。

現在の年金は65歳が支給開始年齢となっています。そのため就労可能年数まではわずか2年しかありません。そのため慰謝料の金額は非常に少なくなってしまいます。

これでは補償全体の公平性が失われるため、67歳までの年金生活者については就労可能年数を平均余命を上限とすることになっています。

ただし収入と判断されるのは実際に自分が支払った年金分に対してのみで、障碍者年金など自分の支払った年金とは違うものについては年間報酬とは判断されません。

高齢者については簡易生命表(平均余命表)の余命年数の2分の1

ライプニッツ係数では就労可能年数の上限が67歳までと定められています。そのため高齢者が就労可能年数の上限を超えてしまった場合、ライプニッツ係数はあてはめられなくなります。

これを是正するために設けられている基準があります。それは67歳を超える高齢者については、簡易生命表に基づいて余命を計算し、平均余命の2分の1を就労可能年数とするというものです。

この方法は過去の判例でも認められています。もしこの制度がなければ慰謝料は非常に少なくなってしまうことでしょう。公平性を保つために、高齢者も自賠責保険の補償が受けられるようにする措置が設けられているのです。

ライプニッツ係数(中間利息係数)とは?

ライプニッツ係数とはドイツの数学者ライプニッツが制定した計算式のことで、いわゆる死亡補償や後遺傷害補償を一括で受け取る場合に適用される係数のことを指します。

死亡補償や後遺障害補償を一括で受け取る場合、仮にそのお金を預け入れもしくは運用した場合、利息が発生します。

本来死亡した本人が受け取るであろう報酬には運用上の利息は含まれていません。もし利息分を控除しなければ、遺族はその分だけ多く補償を受け取ることになります。これでは保険を運営していくうえで公平性を保てません。

そこで資産運用上の利息分を補償額の合計額から控除することで、より実際に受け取る可能性のある報酬に近づけることができます。ライプニッツ係数を逸失利益計算に適用するのはそのためです。

ライプニッツ方式で民法404条で規定されている年5%の利率

逸失利益の算定をより正確なものとするために、現在は年齢に応じたライプニッツ係数をあらかじめ算定し、年間報酬から生活費相当分の経費を控除した金額に乗ずることで逸失利益を算定しています。

現在の算定方法が採用されるまでは、民法404条で規定されている方法で計算を行なっていました。もちろんある程度の知識があれば年率5%の利率で利息計算をすることも可能ですが計算が面倒だというデメリットがあります。

自賠責保険に関する国民の理解を深めることと、万民にとって算定しやすいものとするため、現在は5%の利率で逸失利益を計算する方式は廃止されました。

受け取るはずった利益の合計額にライプニッツ係数を掛ける

現在自賠責保険の逸失利益を算定する方法は、あらかじめ算定済みのライプニッツ係数を掛け合わせるようになっています。ライプニッツ係数は自賠責保険を紹介する国土交通省のホームページに掲載されています。

年齢に応じ過失期間がわかりやすく表にまとめられているため、だれもが見やすく計算しやすいものになっています。

算定方法は年間報酬から生活費相当分を割引き、過失期間に応じたライプニッツ係数を掛け合わせます。簡単な方法で逸失利益の計算ができるので、ご自身で試しに算定してみるのも良いでしょう。

民法改正でライプニッツ係数の法令利率5%⇒3%に

平成29年度の国会でライプニッツ係数に関する法令の改正案が審議され、可決成立しました。今回の改正ではライプニッツ係数の総合利率が従来の5%から3%に引き下げられることになりました。

今回の改定は自賠責保険の補償を受け取る側にとってメリットが大きくなります。その理由として、年率が引き下げられることにより、逸失利益が多くなり、万一不幸にも被害者が死亡した場合の損害賠償金額が増えることになります。

今回の改正では、ライプニッツ係数の見直しを3年ごとに行うことが新たに盛り込まれました。かつては長期に渡って同じ利率が適用されていたため、金利の引き下げ分とライプニッツ係数とが不釣り合いになっていました。

日本は長期に渡って低金利状態が続いているため、銀行に預け入れたとしても受け取れる利息はわずかしかありません。それにもかかわらず高い年利に基づいてライプニッツ係数が算定されているため、逸失利益は少なく見積もられていました。

今回の法改正はより消費者の側に立ったものなので歓迎できます。法律の施行は今後数年以内となっていますので、近いうちに新たな利率が適用されることになるでしょう。

死亡時の自賠責保険の支払基準

交通事故の被害者が不幸にも死亡した場合、加害者側は被害者に対する賠償責任を負います。被害者側は加害者に対して賠償請求権を行使できます。

この賠償金とはケガの治療費や被害者死亡時の葬儀代、逸失利益の他に慰謝料を含む総額を指します。

自賠責保険ではあらかじめ慰謝料が決められているため、自賠責保険の規定に従って被害者の遺族が慰謝料を受け取ることができます。仮に被害者が交通事故後生存していて、ケガの治療を行ったものの、死亡に至った場合には、治療期間中の慰謝料も支払われます。

現在自賠責保険の慰謝料は被害者1人に付き350万円です。被害者に被扶養者が存在する場合は、被扶養者1人につき200万円が加算されます。

計算方法は被害者本人の慰謝料+(被扶養者人数×200万円)+通院もしくは通院慰謝料です。

被害者本人・遺族への慰謝料額・被扶養者がいるときは増額

自賠責保険の慰謝料は死亡した被害者本人に対する補償額350万円に加えて、被扶養者に対する慰謝料も加算されます。これにより、一家の支柱を失ってしまった場合の遺族の経済的な損失が補償されます。

現行法では遺族に対して支払われる慰謝料に加えて被扶養者1人あたりの慰謝料が200万円と規定されています。次のようなケースでは慰謝料はいくらになるのでしょうか。

- 被害者:40代男性

- 家族構成:配偶者、子供2人

このケースでは被害者本人の慰謝料が350万円、被扶養者は配偶者と子供を合わせて3人です。この場合の慰謝料は次の通りです。

350万円+750万円(遺族の慰謝料)+(200万円×3)=1700万円

請求権者になりえる人

自賠責保険の慰謝料請求において、加害者に対する賠償請求権を有しているのは被害者本人です。

被害者が死亡している場合、遺族に賠償請求権が引き継がれます。賠償請求権を持つ遺族のことを請求権者と呼びます。

請求権者は民法であらかじめ範囲が定めらていて、被害者の配偶者、子、親が請求権を有します。

もし被害者が独身もしくは家族と死別していて請求権者がいない場合、兄弟が相続権を有します。つまり被害者の近親者が慰謝料請求権を有するということになるのです。

1.被害者の父母

交通事故で被害者が死亡した場合、慰謝料請求権を有するのは近親者になりますが、実際に請求できるのは相続人に限られます。

子供が交通事故で死亡した場合、請求権は最近親者である被害者の父母が有します。

被害者が結婚していて妻や子供がいる場合、相続順位は妻、子供の順になりますが、家族すべてが死亡事故に巻き込まれ、亡くなってしまった場合、被害者の父母が請求権を有することになります。

これは民法709条及び710条で定められた相続人に関する規定に基づきます

2.配偶者

請求権者の第1位に相当するのが配偶者です。相続人である配偶者は被害者が死亡した場合の慰謝料、逸失利益等を全て受け取ることができます。

配偶者以外の近親者は配偶者に先んじて自賠責保険による補償を受け取ることはできません。

民法では相続人に関する規定の中で配偶者の請求権者としての権利を保障しています。これにより配偶者は経済的な補償を受けることができます。

配偶者の慰謝料は被害者の慰謝料に合算する形で支払われます。また被扶養者として200万円が支払われます。

3.子供

交通事故で被害者が死亡し、被害者に子供がいる場合、請求権者第2位の権利を有しています。

また慰謝料請求において遺族の中に子供がいる場合には、扶養の有無に関わらず慰謝料が加算されることになっています。その場合、被害者本人の慰謝料に合算して支払われます。

子供が被扶養者である場合、配偶者同様被扶養者慰謝料として200万円が支払われます。これは子供1人に対して支払われるもので、複数の子供がいる場合、被扶養者慰謝料は人数を乗じて算定します。

4.養父母、内縁の配偶者・胎児や養子、認知した子供も請求権者に該当

自賠責保険の慰謝料は血縁関係にある近親者に支払われると民法では定められています。しかしながら血縁関係になくても、被害者の死に際して精神的な苦痛を受ける人はいないわけではありません。

そのため過去の判例では養父母、内縁の配偶者、胎児、認知した子供に対しても請求権者として認めたケースがあります。

ただし必ず認められるわけではなく、配偶者や父母など近親者に等しい精神的苦痛を被ったと認められることが条件になります

損害賠償と慰謝料の正確な違い

自賠責保険を含め自動車保険の補償で誤認されやすいのが損害賠償と慰謝料の関係です。よくある間違いが損害賠償と慰謝料が同じものであるという認識ですが、損害賠償と慰謝料は同じではありません。

損害賠償には慰謝料に加えて、ケガの治療費や入院費、被害者が死亡した場合の葬儀費用や諸雑費などを全て含めたものが相当します。

慰謝料は損害賠償の一部ですから、慰謝料を受け取ればそれで損害賠償請求は終わりということではありません

死亡時の自賠責保険の支払基準(葬儀費用など)

自賠責保険の補償には被害者が死亡した場合の葬儀費用が含まれます。葬儀費用を計算する場合、自賠責保険でどこまで補償されるのかを把握することが必要です。

一般的に葬儀費には葬儀のために費やした費用のほかに香典返しなどの費用も含めます。

葬儀に際して火葬の間に参列者との会食を催すのが一般的ですが、この場合の接待費なども葬儀費用の一部として組み込みますが、自賠責保険で補償される葬儀費は一般的な葬儀費とは異なるところがあるので注意が必要です。

わかりやすくまとめると、自賠責保険の葬儀費には葬儀費として認められるものとそうでないものとがあるため、まずは葬儀費として認められるものを分類し、それを合算します。

自賠責保険では葬儀費の補償額が60万円までとされていますが、妥当な支出とみなされる場合、150万円まで葬儀費用が認められます。

葬儀費に含まれるもの一覧

自賠責保険の補償で認められている葬儀費は、一般的に知られている葬儀費用の総額とは異なることを覚えておく必要があります。葬儀費用として認められるものとそうでないものとに分けられているからです。

一般的に認知されている葬儀費用というのはお葬式でかかった費用に加えて、葬式の後に行われる儀式の費用も葬儀費用に含まれます。

しかし自賠責保険で補償される葬儀費用は葬儀に関連した費用に限られていることを理解しておかなければいけません。

葬儀費用として請求できるものには何があるのでしょうか。基本的に認められているのは通夜、祭壇の設置費用、火葬費用、墓石の購入が含まれます。

ただし事前に葬儀費用として請求できるかどうかを確かめることをお勧めします。

葬儀費用として認められているものを請求した場合でも、補償額を超える分については自己負担になります。

ちなみに基本的には60万円が補償の上限ですが、裁判所の過去の判例では150万円を超えない分については葬儀費として認められています。これは妥当だと認められる場合に絞り込まれるため、必ずしも認められるわけではありません。

葬儀費に含まれないもの一覧

自賠責保険では葬儀費として認められない支出があります。その代表例が香典返しです。

葬儀を執り行うに際して、遺族は参列者に対して香典返しを用意するものですが、香典返しは参列者から受け取った香典に対するお礼という意味合いであることを踏まえ、支出とはみなさないのが一般的です。

遺族の接待費についても葬儀費として認められません。この場合も遺族から受け取った香典に対するお返しとしての意味合いが多少なりとも含まれていることが関係しています。

香典は収入としてみなされることから、香典返しや食事などの接待費は損害としては認められないのです。

葬儀費として認められない別のものとして墓地の購入費があります。墓石は故人に対するものという意味合いが強いですが、墓地は故人だけでなく今後も家族や親族が墓地に埋葬される可能性があるため、一人だけの損害としては認められないのです。

このほかに葬儀代として認められない費用に遺体搬送費があります。遺体搬送費は損害としてはみなされないというのが理由です。

その他にも故人の法要や仏具の購入費用についても葬儀費とは認められません。このことを考えると、葬儀費として認められないものについてあらかじめ尋ねておく方が賢明だと言えるでしょう。

自賠責基準における「死亡」時の損害額算定例

自賠責保険の補償額を算定する際にまず必要になるのが実際の損害額です。ここでは表題のモデルケースに従って損害金額を算定します。損害額は3つに分けて算定します。3つの分野とは次の通りです。

- 逸失利益

- 慰謝料

- 葬儀関連費用

モデルケースとして取り上げるのは一般的な事例です。この事例でまず必要になるのが年収の計算です。年収は月収が462600円ですからその12倍の555万1200円です。これを元に損害賠償金を算定していきます。

損害賠償金は慰謝料、葬儀費用など賠償に関わる全ての総額だということも忘れないようにしてください。

1.逸失利益

逸失利益を算定するためには先ほども触れたように死亡した被害者の年間報酬を算定します。

モデルケースでは給与所得者ですから、年間総報酬額は555万1200円です。自営業者など確定申告を行なっている場合は、税引き前の金額が総報酬になります。

生活費相当分の計算は総報酬に占める割合を算定します。モデルケースでは一家の支柱が死亡したため、生活費割合は30%台で計算します。

モデルケースでは35%と割り出されているため、この分を年間総報酬から控除する必要があります。控除したのち、その金額にライプニッツ係数を掛け合わせることで逸失利益を求めることができます。

ステップ1:モデルケースから逸失利益の計算例

モデルケースに従って逸失利益を計算してみましょう。計算式は以下のようになります。

年間収入555万1200円×生活費相当分(1-0.35)×ライプニッツ係数14.643=5283万6044円

モデルケースの場合、月収は462600円です。年収は単純に555万1200円です。源泉徴収されていますので、税引き後の年収を算定基準として考えます。

逸失利益の計算で必要なのが年間総報酬から生活費相当分を差し引く計算です。今回のケースでは一家の支柱という立場ですから生活費控除割合は35%としました。

子供の人数により生活費控除割合は変わります。子供が多くなればなるほど本人の生活費は減少するため割合はさらに低くなります。

次にライプニッツ係数をチェックします。モデルケースでは40歳男性ということですので、就労可能年数は67-40=27年です。

ライプニッツ係数の算定表を見てみると、この場合の係数は14.643です。

ライプニッツ係数は国土交通省のWEBサイトからダウンロードできます。後遺障害、死亡それぞれ表がありますので、死亡の場合のライプニッツ係数を見るようにしましょう。上記算定式から分かる通り、逸失利益は5283万6044円です。

ステップ2:慰謝料の計算

被害者が死亡した場合の慰謝料は死亡者の慰謝料に加えて遺族に対する慰謝料が加算されます。遺族の慰謝料は人数によりあらかじめ慰謝料額が定められています。

ちなみに被害者本人の慰謝料は一律350万円です。遺族の慰謝料は請求権者が1人の場合550万円、また2人の場合650万円、そして3人の場合が750万円です。遺族の慰謝料は被害者と同居、別居にかかわりなく支払われます。また扶養の有無もありません。

自賠責保険の慰謝料には被害者の遺族が被扶養者の場合、1人あたり200万円を加算することになっています。今回のモデルケースでは妻1人、子供1人の合計2人が遺族として認定されています。この場合の慰謝料の計算は次の通りです。

被害者本人の慰謝料350万円+遺族の慰謝料(2人)650万円+被扶養者慰謝料(2×200万円)+1400万円

モデルケースの場合、慰謝料の総額は1400万円になります

ステップ3:葬儀費の計算例

自賠責保険では葬儀関連費用も補償対象になっています。現在日本の葬儀費用は1回あたり平均200万円です。

ただしこれには参列者への接待費なども含まれています。自賠責保険は規定として参列者への接待費(いわゆる香典返しなど)は補償対象には含まないことになっています。そのため葬儀費用全体が補償対象になるわけではないことを覚えておきましょう。

今回のモデルケースを元に、一般的な葬儀費用を計算して見ると以下のようになります。

- 【遺族20人、会葬者40人のケースで計算した場合】

- 式場(斎場)利用料:17万円

- 祭壇費用:20万円

- 通夜、献花費用、令状の作成費用:35万円

- 僧侶へのお礼金:20万円

- 参列者接待費:40万円

- 暮石の購入:20万円

上記の費用のうち、自賠責保険で請求できないのは参列者接待費です。ただし過去の判例で参列者接待費が認められたケースもあります。

もし費用の面で納得がいかない場合は裁判で争うことも考慮できるでしょう。また墓石の購入は認められますが、墓地の費用(永代供養料や地代)は補償外です。

上記費用から接待費を除いた費用は次の通りです。

葬儀費用合計112万円

ちなみに最近では葬儀費用をより割安に抑えようとする傾向が見られるため、葬儀費用はさらに少なくなることも考えられます。

ちなみに葬儀費用の上限は60万円までですが、領収書や見積書を提出し、妥当と判断される場合は最大で150万円まで認められています。

最終ステップ:被害者遺族に支払われる損害賠償金(慰謝料)

これまでのステップで算定した金額を合計することで損害賠償金の総額がわかります。

- 逸失利益=年間収入555万1200円×生活費相当分(1-0.35)×ライプニッツ係数14.643=5283万6044円

- 慰謝料総額=被害者本人の慰謝料350万円+遺族の慰謝料(2人)650万円+被扶養者慰謝料(2×200万円)=1400万円

- 葬儀費用合計112万円

5283万6044円+1400万円+112万円=6683万6156円

モデルケースを見てみると、賠償金の合計額は6683万6156円です。

3000万円を超える分は自賠責でなく自動車保険(任意保険)でカバーする

モデルケースを見てみると、賠償金の合計額は6683万6156円です。モデルケースでは賠償金が6000万円を超えました。

自賠責保険は死亡時の賠償補償の上限を3000万円と定めています。今回のケースでは自賠責保険の補償額を3000万円以上も上回る結果になりました。

仮に自賠責保険のみ契約しているとしたら、今回のようなケースでは損害全てを賄うことができず、残りの費用は全て自己負担ということになってしまいます。2000万円ものお金をすぐに用意できるという人は一般的になかなかいないのではないでしょうか。

こうしたことを考えると、自賠責保険の補償額では死亡事故に関連した賠償金を全てカバーできないことがわかります。

自賠責保険だけでなく、任意保険に加入すべき理由がわかります。日本は任意保険の契約率が全体の7割です。残りの3割の人は自賠責保険のみで公道を走行していることになります。それは本当に危険なことなのです.

まとめ

交通死亡事故で被害者が死亡した場合、加害者に課せられる賠償金は非常に高額になります。被害者はまず賠償金額の概算を算定する必要がありますが、その際にライプニッツ係数と生活費相当分の控除方法を知っておくことが大切です。

逸失利益の計算は実際に死亡事故の被害者になってしまった場合でなければまず計算する機会はありません。実際にそのような状況に直面すると計算することもできないほどの精神的なショックを受けることがあります。

もちろん愛する家族を交通事故で失くしてしまうというのはとても辛い経験ですが、その後は残された遺族で生き続けなければなりません。そのことを考えると、逸失利益の算定方法を含め、慰謝料を算定する方法を知るのは避けては通れない分野です。

逸失利益の計算や慰謝料計算は難しいと思うかもしれませんが、正しい知識さえ身につければ比較的計算しやすいものです。本文でも取り上げた算定方法を参考にまずは計算してみることをお勧めします。

交通事故はいつ起きるかわかりません。いつ何時遺族になってしまうとも限らないのです。遺族になってしまった場合、だれがどのような補償を受け取ることになるのかを理解しておきましょう。例えば義母や義父だから、内縁関係にあるから補償は受けられないということはありません。

またいつ加害者になるか予想はできませんから、いざという時のために任意保険にも加入しておきましょう。それがあなたを守る御守りになってくれるのです。