【2024最新】トヨタ『プリウスα』の保険料はいくら?《平均相場一覧》

※当ページには一部広告が含まれています。

トヨタの大人気ハイブリッドカーであるプリウスのステーションワゴンタイプである『プリウスα』。

プリウスαは他の類似の車種と比較すると保険料は割高になっています。とくに車両保険をつけている場合、補償から外してしまおうかと悩んでしまう人も少なくありません。

気をつけたいのは、現在の保険料でかなり無駄な支払いをしている可能性です。あとで詳しく説明しますが、保険内容の見直しだけでなく、自動車保険会社の見直しも必ずしておきましょう。

この記事ではトヨタ『プリウスα』の自動車保険料相場を年代別、車両保険の有無、保険会社別など様々な角度から紹介し、さらには「充実した補償内容と節約した保険料」というバランスよい保険に加入する方法についても解説します。

ぜひあなたにマッチした保険を見つける参考にしてください。

トヨタ『プリウスα』自動車保険料相場一覧《最新版》

トヨタ『プリウスα』の自動車保険料の相場を見ていきましょう。保険料を試算するための条件設定は次のような内容となります。

(条件設定)

運転者限定:本人限定 年齢制限:あり(年代に対応)

年間走行距離:5000キロ 免許の色:ブルー

対人賠償:無制限 対物賠償:無制限

車両保険:有or無

なお、条件設定の等級について年代ごとに任意の変更をしています。年齢が増すごとに等級を高くするように配慮しました。

これはあくまでも保険料の概算です。個人の具体的な条件設定で、保険料はさらに安くなりもすれば、高くなってしまうこともあります。必ず、見積もり試算を出すことをおすすめします。

【年齢別】20・30・40・50・60代のプリウスαの保険料比較相場《見積もり結果》

| 年代 | 等級 | 車両保険あり | 車両保険なし |

|---|---|---|---|

| 21歳~ | 9 | 185,000円(15,400円/月) | 80,900円(6,740円/月) |

| 26歳~ | 12 | 84,200円(7,020円/月) | 42,100円(3,508円/月) |

| 30歳~ | 15 | 72,600円(6,050円/月) | 35,200円(2,940円/月) |

| 40歳~ | 17 | 58,500円(4,875円/月) | 21,000円(1,750円/月) |

| 50歳~ | 20 | 31,200円(2,600円/月) | 14,500円(1,208円/月) |

| 60歳~ | 20 | 49,800円(4,150円/月) | 29,100円(2,425円/月) |

自動車保険料と年代の関係性ですが、自動車保険が安くなるのは40代、50代にかけてです。実際はさらに安くなる可能性も十分に高いです。

20代はドライバー経験が浅く、事故を起こす可能性が高いとされるために保険料が値上がりしてしまいます。60代以上も同様の理由で、高齢ドライバーという扱いから、60代後半、70代にかけて保険料は高くなっていきます。

年代に限らず、保険の入り方に慎重にならなければ、この相場よりも高い保険料になってしまいます。

節約のためにできることとして、「条件設定や補償内容の調整」をするほか、「自動車保険会社の乗り換え」によって、最安値の保険を探すことが最善の方法です。

【車両保険金額の有無別】プリウスαの保険料比較相場《見積もり結果》

| 年代 | 等級 | 車両保険あり | 車両保険なし |

|---|---|---|---|

| 26歳~ | 12 | 84,200円(7,020円/月) | 42,100円(3,508円/月) |

車両保険の有無で保険料はおよそ2倍ほどの差額があります。

この金額を見るだけでも、車両保険は必要ないんじゃないか?と思いたくなりますが、保険料の安さだけを追求してしまうと、万が一の事故の場合、損失が大きく、後悔してしまうおそれもあります。

もっともお持ちの車の状態によっては今すぐ外した方がいいケースもありますが、目安として、新車1年目~3年目の人は車両保険に入るべきだと捉えておきましょう。

また、それ以降の人でも、保険料と車両保険の補償額が釣り合っているかどうかをチェックしましょう。新車4年目~6年目ころまでなら、まだ手厚く補償してくれる可能性もあるので、車両保険の内容を変更するのもいいでしょう。

今から車両保険の設定の仕方で、どれほど保険料が違ってくるのか見ていきましょう。上表の26歳~の試算をもとに、設定を変えて保険料の比較を行いたいと思います。

『一般型』と『エコノミー型』車両保険タイプによる保険料比較

車両保険には2種類あり、一般型とエコノミー型というものがあります。まずはタイプを変更することでどれほど保険料が変わるかを見ていきましょう。

| 年代 | 等級 | 一般型をつけた保険料 | エコノミー型をつけた保険料 |

|---|---|---|---|

| 26歳~ | 12 | 84,200円 | 58,800円 |

この試算ではエコノミー型にすることで、保険料は25,400円も節約が可能という結果が出ました。

ただ、気をつけたいのは補償範囲です。エコノミー型車両保険はその範囲が狭くなります。一般型と比べたとき、次のような補償は受けられません。

- 単独事故(電柱にぶつかるなど)

- あて逃げ

- 転覆・墜落

- 自転車との接触

一般型なら、電柱やガードレールにぶつかる自損事故にも対応しているため悩みどころかもしれません。

ソニー損保の2017年6月末時点でのデータでは「一般型78.6%」「エコノミー型21.4%」という割合で選んでいるそうです。

お持ちのプリウスαが新車1年~3年目ほどであれば一般型を選び、それ以降はエコノミー型に移行するのがおすすめですが、補償範囲に納得のうえ節約重視でいくのであれば、エコノミー型を選ぶのもいいでしょう。

車両保険の免責金額による差額

次に、免責金額の設定による保険料の差額を見てみましょう。

免責金額というのは、車両が損害して修理をするときのこちらの自己負担額のことをいいます。

例えば免責金額を10万円と設定していたとします。修理費が50万円だった場合、まず10万円を自己負担することになります。そして残り40万円の費用は車両保険の保険金として支払われます。

つまり、免責金額が大きい方が、保険料は安くなるという仕組みです。

「10-10万円」のように免責金額の表記では「1回目の事故の免責金額」につづけて「2回目以降の事故の免責金額」が記されています。

以下は一般型の車両保険をつけた保険料を免責金額の設定で試算したものです。なお、免責金額をいっさい負担しない「0-0万円」での保険料を84,200円とします。

| 10-10万円 | 5-10万円 | 5(車対車免0)-10万円 | 0-10万円 |

|---|---|---|---|

| 59,000円 | 66,000円 | 68,000円 | 75,000円 |

免責金額は「5-10万円」で設定している人が最も多いそうです。

ちなみに「車対車免0」というのは、1回目の事故で他の車と接触事故などした場合に限って、自己負担を0円にしてくれる特約です。

気をつけたいのは免責金額の設定がまったく同じ条件でも、自動車保険会社によって保険料が大きく違ってくるということです。

例えば「10-10万円」という設定で3社の保険料を比較してみましょう。

| A社保険料 | B社保険料 | C社保険料 |

|---|---|---|

| 57,000円 | 63,000円 | 100,500円 |

極端な例に見えますが、こういう状況がふつうに起こってしまうのが自動車保険です。

せっかく免責金額を高く設定しても、C社で保険に加入すれば節約になりません。反対にA社のような格安の保険会社なら、現在加入中の保険料で、より充実した保険プランにすることも可能だということです。

必ず、同条件で複数の保険会社の見積もりを試算できる「一括見積もりサービス」を利用し、最安値を調べておきましょう。

【自動車保険別】プリウスαの保険料相場!最安値はどこ?《見積もり結果》

ここでは自動車保険会社別の保険料を見ていきましょう。

(条件設定)

年齢:35歳 等級:15等級

運転者限定:本人限定 年齢制限:30歳以上

使用目的:日常・レジャー 年間走行距離:5000キロ 免許の色:ブルー

対人賠償:無制限 対物賠償:無制限

人身傷害:3,000万円 車両保険:一般型(5-10万円)

弁護士費用特約

| 保険会社名 | 保険料の概算 |

|---|---|

| チューリッヒ保険 | 61,000円 |

| SBI損害保険 | 61,800円 |

| イーデザイン損害保険 | 63,500円 |

| アクサ損害保険(アクサダイレクト) | 65,000円 |

| ソニー損害保険 | 69,000円 |

| セゾン自動車火災保険 | 72,800円 |

| 三井ダイレクト損害保険 | 75,100円 |

この試算を見ると、7万円台の保険は高そうに見えますが、実はこの表にはない保険会社の平均保険料は9万円前後でした。

ここにピックアップしたのはネットで契約するダイレクト型保険といい、余計なコストのかからない運営がされているため、保険料を安くできるのです。

それに対して、店舗で契約する通常の代理店型保険は店舗管理費や人件費などがかかり、どうしても保険料は割高になります。試算でも、高額なもので10万円以上のものが3社ありました。

保険料の節約を考えている方はダイレクト型保険会社を選びましょう。

ちなみにですが、どこの自動車保険会社が最安値になるのかは、人それぞれ違います。そういう事情もあるため、かならず一括見積もりサービスで、比較検討することが重要です。

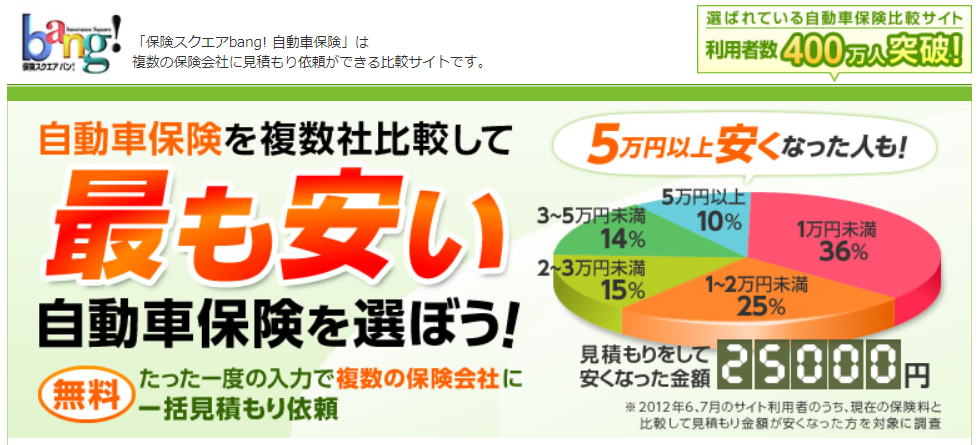

トヨタ『プリウスα』の保険料を安くするなら”一括見積もり”がおすすめ

プリウスαの保険料相場は同タイプの他車と比較しても高めになってしまいます。

節約するには補償内容の調整や変更だけでなく、最安値の自動車保険会社を探すことが重要です。

現在、代理店型保険の方はネット契約のダイレクト型保険に切り替えましょう。

ただ、注意したいのは「どこの保険会社が最も安いのかは個人によって全く異なる」ということです。一概に、ここがおすすめの保険会社だとすすめることはできないのです。

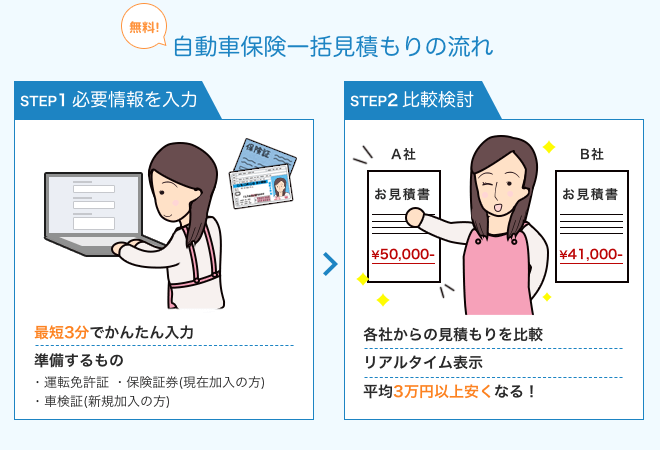

そこで必ず利用してほいのが「一括見積もりサービス」です。このサービスを使えば、最大20社の有名保険会社の見積もり結果を一括で知ることができます。

- どの保険会社もほぼ同条件で保険料を算出するため、純粋な比較検討が可能

- 今の保険プランとは違う見積もりを知りたい場合にも、好きに条件を設定することができる

それもスマホで簡単に入力でき、その時間も5分ほどです。5分後には現実的な保険料を比較できるので、かなり便利ですし、保険会社によってはさらにお得に節約できるプランまでも提示してくれます。

もちろん、スマホの入力だけなので電話などの面倒もありません。

今の保険料よりも3万、4万円ほど安い見積もり結果が出た!ということもざらにある話です。自動車保険のプラン変更や節約を考えている人は絶対に満足すること間違いなしと保証できますよ!

トヨタ『プリウスα』の自動車保険(任意保険)に必須の補償内容&特約一覧

自動車保険に加入するとき、または保険内容を見直すとき、どの補償内容が必要なのか、不要なのかを判断するのが難しいです。

そこで、補償内容についての基礎知識と、プリウスαで加入しておいた方がいいものをあわせて解説していきます。

プリウスαに必須の補償内容は『4種類』

| 加入すべき補償 | 内容 |

|---|---|

| 対人賠償保険 | 他人を死傷させた場合の補償 |

| 対物賠償保険 | 他人の車やモノを壊した場合の補償 |

| 人身傷害保険 | 自分や同乗者が死傷した場合の補償 |

| 車両保険 | 契約車が事故で壊れた場合の修理代を補償 |

対人や対物については万一の損害賠償を考えると必ず「無制限」にした方がいいでしょう。

人身傷害保険についてはその保険金額を「3,000万円」「5,000万円」で設定いる方が大半です。一括見積もりサービスサイトである『インズウェブ』の利用者データによれば、73.8%の人が「3,000万円」、16%の人が「5,000万円」で、1億円や2億円は3%前後という結果になっています。

ちなみに人身傷害保険と搭乗者保険の比較をしておきます。

| 搭乗者傷害保険 | 人身傷害賠償保険 | |

|---|---|---|

| 補償範囲 | 契約の車に搭乗していた全ての人が補償の対象 | 契約の車に搭乗していた全ての人が補償の対象 |

| 車外補償(歩行中・他の車に搭乗中) | × | 〇(※家族以外は契約の車に搭乗中のみ) |

| 保険金 | 契約時、症状などで設定された金額が支払われる | 実際の損害額が支払われる(通院費、休業損害、精神的損害、葬祭費用など) |

| 支払いタイミング | 通院入院の5日経過時点 | 治療終了後が多いが、示談交渉を待たずに支払われる |

| 金額の上限 | 症状や部位ごとに補償額が設定されている | 3,000万~1億円/無制限 |

人身傷害賠償保険と搭乗者傷害保険はよく似た保険内容であり、補償内容が重複しています。搭乗者傷害保険は「必須ではない」と言えます。

節約を考えている方で、この両方に加入している場合には、搭乗者傷害保険を外した保険内容で見積もりを出すのもいいでしょう。

プリウスαに必須の特約は『3種類』

| 加入すべき特約 | 内容 |

|---|---|

| ロードサービス | 車のトラブルを対応サポート |

| 個人賠償責任保険 | 日常の事故でこちらが加害者となった場合の補償 |

| 弁護士費用特約 | 弁護士費用の補償 |

この表のなかでは「弁護士費用特約」は必要なのか?と疑問に抱く方もいるかもしれません。

例えば、こちらが過失割合ゼロの被害者となった場合、法律上、契約している保険会社が示談交渉を進めることはできない決まりとなっています。

そうなれば、相手側との交渉は自分でするしかありません。このようなケースでは、思うような賠償請求ができない可能性も出てきます。

こんな時に役立つのが「弁護士費用特約」です。自動車保険会社によって、自動付帯されているところもあります。

トヨタ『プリウスα』自動車保険の補償&特約の付帯率

| 補償内容 | 付帯率 |

|---|---|

| 対人賠償保険 | 無制限:99.5% 5,000万円:0.3% 1億円:0.2% |

| 対物賠償保険 | 無制限:93% 1,000万円:4.5% 3,000万円:1.5% 5,000万円:1% |

| 人身傷害保険 | 3,000万円:55.4% 無制限:21.3% 5,000万円:12.8% なし:5.5% 1億円:3.8% 8,000万円:1..2% |

| 車両保険 | 一般型:80% エコノミー型:12.6% なし:7.4% |

| 搭乗者傷害保険 | 1,000万円:63.5% 2,000万円:22.3% なし:12.1% 500万円:2.1% |

| 家族限定特約 | 夫婦限定特約:34.5% なし:32.1% 家族限定特約:17.9% 本人限定特約:15.5% |

この表でみると、搭乗者傷害保険をつけている人もたくさんいます。補償を充実させる目的としてなら有効ですが、人身傷害との補償内容の重複に気づかずにつけている場合は外しても構わないでしょう。

また、家族限定特約では「夫婦限定特約」が最も多く、ついで「なし」となっています。

こういう限定や、年齢制限など切り詰めて設定すると節約につながるので、見直しの際は新たに変更できる設定条件はないかをチェックしましょう。

気になる車両保険ですが、多くの方が車両保険とりわけ一般型に加入しています。

ただ、気をつけたいのが車両保険の保険金額、つまり補償額は設定できないということです。この補償額はお持ちの車の時価相当額によって決められます。

そのため、例えば10年ほど乗っているプリウスαであれば、車の価値が下がっているため、補償してくれる金額も低くなります。

事故で修理費が80万円近くだったのに、車両保険の補償は30万円しかしてくれないのであれば、毎月、毎年払っている保険料と補償額が釣り合わないという状況になっています。

保険料のコストと補償のつり合いがとれるかどうかで、車両保険を外すかどうかの判断をするといいでしょう。

自動車保険料に影響するプリウスαの『車両料率クラス』

プリウスαの保険料が高い要因の一つとして、保険料の算出に「型式別料率クラス」という仕組みが使われているからです。

簡単に説明すれば、自動車保険は「車の型式ごとの事故実績」によって保険料が変わる仕組みになっています。個人の事故ではなく、日本中でそのタイプの車がどれほど事故を起こしたかという評価です。

車両料率クラスの評価項目は「対人賠償」「対物賠償」「傷害(人身傷害・搭乗者傷害)」「車両保険」で、それぞれ1~17の17段階でわりふられます(参照:損害保険料率算出機構「2020年1月1日以降の型式別料率クラスの仕組み」)。

この数値が高くなればなるほど、保険料も割高になります。

損害保険料率算出機構で検索したところ、日産ノートの料率クラスは次のようなものになりました。

日産ノート 型式:E12

(補償内容と料率クラス)

対人:9 対物:7 搭乗者:8 車両:4

17クラスのうち8~9はちょうど真ん中あたりと捉えておいていいでしょう。ノートの保険料は車両保険が4など比較的割安になります。

では、プリウスαの場合はどうなのか。なお、保険始期2020年1月1日~12月31日の料率クラスです。

| プリウスαの型式 | 対人賠償責任保険 | 対物賠償責任保険 | 搭乗者傷害保険 | 車両保険 |

|---|---|---|---|---|

| ZVW40W | 11 | 9 | 7 | 9 |

| ZVW41W | 9 | 9 | 8 | 9 |

ノートと比較した場合、プリウスαの料率クラスが高いのが分かります。とくに車両保険の数値が高めです。

その原因としては、販売台数がそれほど多くはないため、プリウスαにお乗りの各個人の事故が料率クラスの評価に大きく影響しやすいと考えられます。

この型式別料率クラスは1年に1回見直されています。

まとめ

トヨタプリウスαの保険料は他の車種と比べると、わりと高い金額になる傾向があります。

その一因が型式別料率クラスの高さです。販売台数がそれほど多くはないため、プリウスαにお乗りの各個人の事故が料率クラスの評価にそのままつながりやすいといえます。

しかし、保険料を引き上げている車両保険をむやむに外して節約するのはあまりいい選択とは思えません。

万が一に備えて車両保険をつけつつ、一般型をエコノミー型に切り替えたり、免責金額の設定を変えたりという調整によって、保険料を抑えましょう。

もっとも保険料のコストをおさえるのに重要なのは自動車保険会社です。どの会社を選ぶかで、3万円~4万円ほど保険料が変わることも珍しくありません。

そのため、一括見積もりサービスを使い、複数の保険会社の見積もりをとって最安値の保険を調べることをおすすめします。